文/华创证券研究所所长助理兼首席宏观分析师:张羽

在12月份我们的数据预测发布后,我想分享一个有趣的指标,以便为未来的权益市场提供一个思路。目前“经济够差,困局会逆转”的模糊判断是一个基本共识,但仔细考虑,会有以下两个细节:

问题1:如果从绝对值来看,经济是上世纪90年代以来最糟糕的,这并不代表“相对冲击”的程度。2008年,在次贷危机期间,潜在增长率至少在10%以上。当时最低增速6.4%左右,震荡5个点左右。当潜在增长率下降到5.5%左右时,冲击只有3.5个百分点。然而,产出缺口是一个滞后的低频指标。能否有高频量化消除趋势(潜在增长率的差异)来衡量这种相对纯粹的周期性影响?

问题2:经济不好,冲击大,是不是就一定意味着资产的困境逆转?概率有多大?为什么每次幅度都不一样?抛开“每个人都有自己的兴趣”的定性解释,能否定量的给出一个客观的参考?

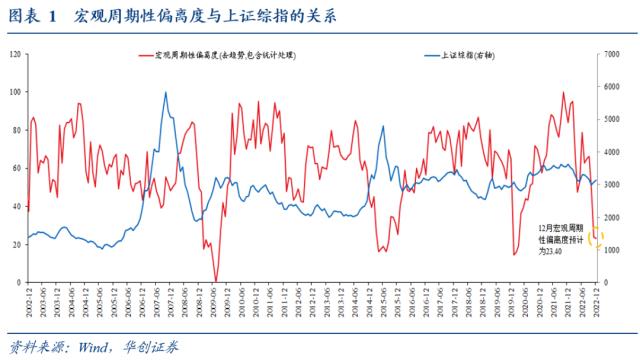

为了更好的解决这个问题,我们通过对经济资产去趋势化和一些统计平滑,做了一个分布在0-100点之间的宏观周期偏离指数(具体方法请参考我们年报《动靶时代:边瞄准边射击——宏观2023战略报告》第5.1章的介绍)。

首先,指数分布在0到100点之间。越接近100,经济运行的正周期偏差,即经济越好;更接近0代表经济运行的负周期偏差。因为去除了趋势,只看到了与当时均衡经济的偏离,所以指数是0到100之间完全的周期性波动,没有趋势。

其次,根据我们12月份的数据预测,中国经济周期偏离度得分只有23分。从历史上看,仅次于2008年次贷危机的影响、2015年三期叠加影响和2020年2月疫情的首次影响。可以说,2022年第二季度上海疫情的影响不是现在可以比的。

再次,在每一次得分低于30点的负背离之后,上证综指在2-3个季度内出现一波向上反转。

最后,我们认为,目前经济与资产之间的负周期性背离较大,未来2-3个季度指数超过10%的胜败概率很大,但市场的具体规模取决于这种负背离能刺激出什么样的趋势变化。比如2008年以后是4万亿,2015年初以后是金融放松,2020年2月以后没有趋势性的政策逆转,但是外资史诗般的流入给了很大的支撑。

结论:所以目前资产判断有两个层次,基本周期层次和叠加趋势层次。

1)基本的周期性判断,乐观是基础。目前如果仅从经济和资产的综合周期背离来看,负背离是历史上第四深的区间,未来2-3个季度大概率出现一定程度的反转,所以基本看好a股。

2)叠加趋势层判断,三大关注点。市场在乐观的基础上是被打压还是被放大,要看新的趋势变化。今年的三大关注点至关重要,比如疫情演变下消费本身的韧性,稳政策增长的突破口能否打开,外资量重回流入。